(管理)栄養士が利用すべき〝奨学金〟や〝教育ローン〟の特徴や違いを解説

こんにちは!

管理栄養士のサルーです♪

この記事では、一人暮らしをしながら大学に通うメリット・デメリットについて解説したいと思います!

具体的な内容はこちら。

- 一人暮らしのメリット

- 一人暮らしのデメリット

- こんな人には一人暮らしはオススメ

- こんな人には一人暮らしはオススメできない

それでは早速みていきましょう!

現在受験生で進路選びをしている方は、時間がある時にこちらの記事も読んでみてください♪

こんにちは!

管理栄養士のサルーです♪

今回は、『奨学金』や『教育ローン』など、大学進学の際に重要となる『お金』について解説したいと思います!

『大学に進学する!』と決めれば、受験料、入学金、授業料、教材費など、進学に伴う出費が必ず待ち受けています。

そんな経済的負担を軽くしてくれるのが、奨学金や教育ローンです。

それぞれ、どういった種類や特徴、メリットなどがあり、どのように利用すれば良いのか?

こういったお金に関しての話は、絶対に聞いておいて損はしませんので、この記事を読んで上手に資金計画を立てていきましょう!

できるだけ丁寧にわかりやすく解説していきますので、是非参考にしてみてください♪

それでは早速みていきましょう!

『奨学金』や『教育ローン』とは?

大学生活を送る上で〝お金〟の話を避けて通ることは難しいと思います。

特に私立大学などに入学すると、ある程度まとまったお金が必要な場合も多くなります。

そこで、経済的負担を軽減してくれるのが〝奨学金〟と〝教育ローン〟。

私自身も奨学金を借り、親に教育ローンを組んでもらい、それらを大学の入学金や授業料などに充てました。

家賃や生活費などの残りの必要資金に関しては、全てアルバイトで稼ぎながら大学生活を送りました。

ですので、現在も奨学金や教育ローンで借りたお金を利息をつけて少しずつ返済しています!(払い終わるのはあと約10年後です・・・笑)

では、この『奨学金』と『教育ローン』とは、そもそも何なのか?どういった違いがあるのか?

こういった基本的なところから簡単に解説していきたいと思います!

奨学金とは?

奨学金とは、経済的理由で修学が困難な優れた学生に学資の貸与を行い、また経済・社会情勢等を踏まえ学生等が安心して学べるよう『貸与』または『給付』する制度。

奨学金には、『貸与型』奨学金と『給付型』の奨学金がある。

奨学金制度について覚えておきたいポイントは以下の2つです!

- 学生に対して金銭的な援助をする制度である

- 貸与型と給付型の2つがある

教育ローンとは?

教育ローンとは、金融機関が個人を対象に行う、使途を教育関係経費に限定したローンのことである。

学生の保護者(扶養者)が、学費などの支払のため利用するケースが多い。

引用元:Wikipedia 教育ローン

教育ローンについて覚えておきたいポイントは以下の2つです!

- 金融機関が教育関係にかかる費用に対して金銭的な援助をする制度である

- ローン(借金)なので、『貸与型』しかない

『奨学金』と『教育ローン』それぞれの特徴や違い

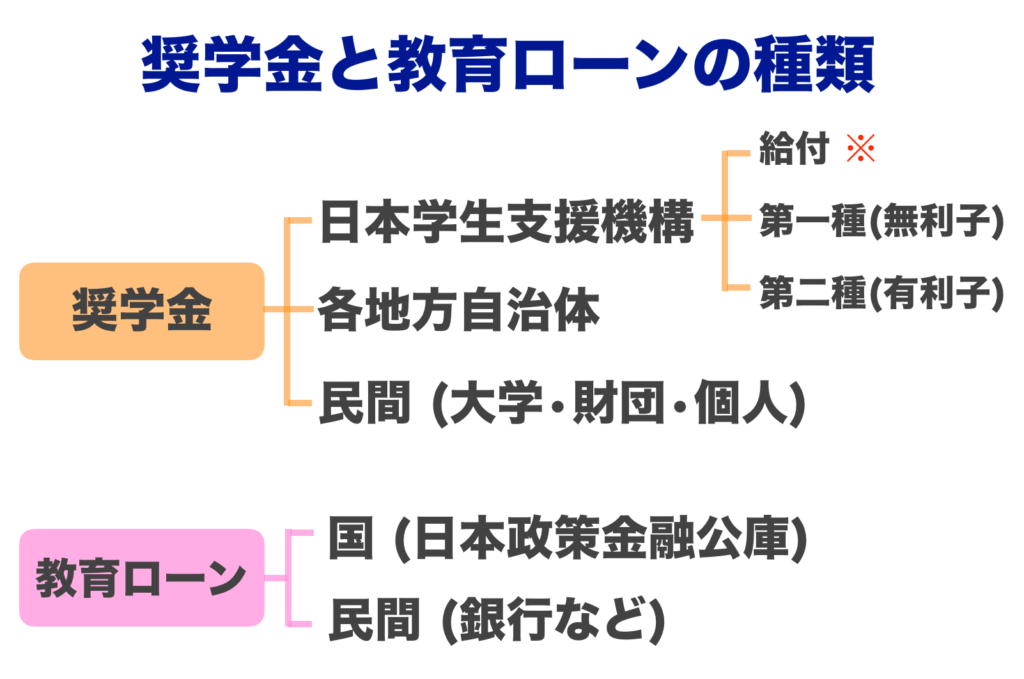

次に、奨学金と教育ローンの種類について簡単に解説していきます!

奨学金には主に3つの種類があります。

- 日本学生支援機構による奨学金

- 各自治体(都道府県など)による奨学金

- 民間(各大学・財団)による奨学金

一方で、教育ローンには主に2つの種類があります

- 国による教育ローン(日本政策金融公庫)

- 民間による教育ローン(各銀行などの金融機関)

これらを簡単にまとめた図がこちらになります!

では、奨学金と教育ローンはそれぞれがどのような特徴や違いがあるのでしょうか?

下の表にそれぞれの違いをめちゃめちゃシンプルにまとめてみました!

条件によって厳密には異なる場合がありますが、ここでは最も一般的な事項について触れています。

| 比較項目 | 奨学金(日本学生支援機構) | 教育ローン(日本政策金融公庫) |

| 借り方 | 毎月定額 | 一括 |

| 返済する人 | 学生本人 | 学生の保護者 |

| 借入学 | 最大毎月12万円 ※1 | 最大350万円 |

| 返済期間 | 最大20年 ※2 | 15年 |

| 金利 | 0.267% ※3 | 1.70% |

| 利息の発生 | 大学を卒業後 | 借入した翌月から |

※1 借入金額については選択可能

※2 返済期間については借入金額により変動

※3 最終借入終了月の金利となるが、金利はその月によって変動

奨学金と教育ローンの大きな違いや特徴として、表にもあるように借り方と返済する人に違いがあります!

借り方については、奨学金が毎月定額なのに対して、教育ローンが一括です。

また、原則として奨学金は学生本人が卒業後社会人となってから返済するのに対して、教育ローンは学生の保護者が返済します。

(現実的には奨学金に関しても、保護者が返済している場合が多いと思います!)

最大で借入できる金額については、国の教育ローンでは最大350万円となります。

一方で奨学金は最大で月々12万円借りることが可能ですので、4年間で576万円となり、借り入れできる金額としては奨学金の方が多いことになります!

返済期間は、奨学金で最長20年、教育ローンで最長15年となっています!

奨学金は、借入額によって最大の返済期間が決まり、教育ローンは申し込みをする際に返済期間を選択します。

奨学金は借入額が多い人は返済期間が長くなり、少ない人は返済期間が短くなるという仕組みです。

しかし、できるだけ早く返済した方が利息が安くなるので、ボーナスなどまとまった金額を返済できる時にしておいた方が、返済する金額が安くなるわけです!

金利に関して、奨学金の金利は最終貸与終了時の金利で決まりますが、その金利というのは毎月変動していますので、その都度チェックしみてください。

また、『利率固定方式』と『利率見直し方式』から選ぶことができ、どちらの方式の場合でも市場金利をもとに算定され、上限は0.3%と定められています!

一方で国の教育ローンは固定金利で、返済期間中の金利が変動することはありません。

こちらも、その都度金利が変動しますので、借り入れる時にチェックしてみてください!(2020年9月時点では、金利は1.70%となっています。)

また、母子・父子家庭など、一定の条件を満たす場合、金利が優遇されます。

このように両者を比較してみると、教育ローンに比べて奨学金の方が金利が安い(低い)のは、一目瞭然だと思います。

多くの人(家庭)が大学に必要な資金を借入する時に、メインは奨学金で借り、必要な分だけ教育ローンで補填するという借り方をする理由がここにあります!

そして最後の利息の発生時期についてですが、奨学金は大学を卒業してから返済がスタートするので、もちろん利息も卒業後から発生します。

それに対して、教育ローンは借りた翌月から発生します。

【日本学生支援機構】奨学金の基礎知識

ここからは、最も多くの人に利用されている『日本学生支援機構』の奨学金について主に解説したいと思います!

まず、奨学金には『貸与型』と『給付型』の2種類があるということを先ほど解説したと思います。

日本学生支援機構の奨学金には、その2つのうちの『貸与型』に当てはまる制度があり、さらに利子(金利)がつく種類と、つかない種類に分かれます。

- 利子をつけず返済する貸与型奨学金→ 第一種奨学金

- 利子をつけて返済する貸与型奨学金→ 第二種奨学金

これらの奨学金制度は、入学した後に大学を通して申し込むタイプ(在学採用)と、高校生の頃に高校を通して申し込むタイプ(予約採用)があります。

ですので、申し込みできるタイミングが2回あります。

- 在学採用→ 大学入学後に申し込む(一般的)

- 予約採用→ 高校在学中に申し込む

これらの奨学金制度は、採用枠が広いので思っているよりも利用しやすいのが特徴です♪

ではどのような条件であれば、借入することができるのでしょうか?

奨学金を受けられる条件

では、第一種奨学金と第二種奨学金でどのような特徴や違いがあるのか紹介したいと思います。

| 種類 | 利息 | 学力基準 | 家計基準(4人世帯の例) |

| 第一種 | なし | 高校等の成績の平均が3.5 以上 | 家計年収/年 747万円以下※3 |

| 第二種 | あり※1 | 条件は3つ※2 | 家計年収/年 1100万円以下※3 |

※1 卒業後に上限3%の(変動する)利息

※2 ①高校での成績が標準以上 ②特定の分野で優れた資質がある ③学習意欲があり確実に修了の見込みがある この3つのうちのどれかに当てはまる

※3 奨学金が利用できる条件の所得上限額は世帯人数や経済的な事情により増減する

奨学金の貸与額/月

次に、第一種奨学金と第二種奨学金で借り入れできる金額の違いなどについてまとめてみました。

| 種類 | 分類 | 自宅から通う | 自宅外から通う |

|

第一種

|

国公立 | 2万円/3万円/4.5万円 | 2万円/3万円/4万円/5.1万円 |

| 私立 | 2万円/3万円/4万円/5.4万円 | 2万円/3万円/4万円/5万円/6.4万円 | |

| 第二種 | 2〜12万円までの1万円単位の金額から選択が可能 | ||

※第一種、第二種共に、初回の借入金振込時に、表に記載された金額に加えて10〜50万円の増額貸与を受けられる制度もある(入学金などの初期費用へ充てるために)

また、『日本学生支援機構』の奨学金制度に関して、2020年度から給付型奨学金+授業料等の免除・減額の修学支援制度がスタートしました。

(私が現役の時にこの制度欲しかった・・・)

対象となるのは『住民税非課税世帯、またはそれに準ずる世帯の生徒』など複数の条件があるようです!

興味がある方は、日本学生支援機構のHPにてぜひチェックしてみてください♪

その他の奨学金制度

奨学金の中で、最も一般的なのが『日本学生支援機構』の貸与奨学金ですが、最初に説明した通り、その他にもいくつか奨学金制度は存在しています!

- 各自治体(都道府県など)による奨学金

- 民間(各大学・財団)による奨学金

これらの奨学金は、種類によって他の奨学金との併用が可能なこともありますので、条件に合った奨学金を探してみることをオススメします♪

地方自治体の奨学金制度

地方自治体の奨学金制度は、ほとんどの場合がその地域の出身者か、その自治体にある大学の学生が対象となります。

例えば、新潟県出身の学生が神奈川県にある大学に通う場合、新潟県独自の奨学金制度か神奈川県独自の奨学金制度を利用できる可能性があるということです。

(あくまで例ですが・・・)

一般的には『貸与型』が多く、窓口としては各地方自治体や各大学にて募集をしています。

中には『給付型』の奨学金制度もあるので必ず大学のHPや自治体のHPをチェックしてみましょう!

民間の奨学金制度

民間の奨学金制度としては、主に次のような種類があります。

- 民間の育英団体

- 民間企業

- 個人

これらの奨学金制度の特徴としては、『貸与型』だけでなく『給付型』もあります。

対象者もそれぞれの奨学金制度によって異なり、探してみると意外と自分に条件が当てはまりそうな制度が見つかったりします!

こういう制度というのは、単純に知っているか否か、探したか否かで給付を受けられるか否かという差が生まれますので、ぜひ色々と探してみてください♪

大学を通じて4~6月に募集する場合がほとんどで、対象人数も1〜数名であることが多いですので、必ず早めにチェックしておきましょう。

お子さんが一人暮らしをする予定の場合は、お子さんに大学の窓口に行ってもらい、資料を郵送するように頼んでおきましょう!

大学独自の奨学金制度

大学独自の奨学金制度は、基本的には私立大学が実施しているものとなります。

授業料が減額されたり、場合によっては4年間免除(授業料無料)など、独自の奨学金制度を設けている大学が多いですので、必ずチェックしておきましょう!

この大学独自の奨学金制度は、どこの管理栄養士養成施設(大学)に進学するかを決める、大きな要素になるという人もいるのではないでしょうか。

実際に、あえて学力のランクを下げて、学費全額免除を狙って進学先を決める人もいるのが事実です!

基本的には、この大学独自の奨学金制度は『成績優秀者』が対象になります。

しかし、スポーツや芸術などで実績のある学生が対象になることもありますので、必ず各大学のホームページなどで確認してみてくださいね♪

こちらに大学独自の奨学金制度を行なっている大学をまとめた記事がありますので、ぜひ参考にしてみてください!

【日本政策金融公庫】教育ローンの基礎知識

ここからは、最も多くの人に利用されている『日本政策金融公庫』の教育ローンについて主に解説したいと思います!

奨学金は、〝授業料〟の金額をベースに考えられている制度です。

一方での教育ローンは、入学金やお子さんが一人暮らしをするのに必要な初期費用など、ある程度まとまった資金として一括で借りられるのが特徴です!

また、教育ローンは奨学金制度と違って、学校での成績とは関係なくお金を借りられるというのも大きなメリットです!

しかし、教育ローンはお子さんが大学在学中でも(借りた翌月から)返済しないといけないため、経済的な負担がかかってしまうというデメリットもあります。

最初にも解説したように、教育ローンには国が実施しているものと、民間の金融機関が実施しているものがあります。

ただ、国(日本政策金融公庫)が実施している公的機関の教育ローンの方が、圧倒的に金利が低い(安い)ですので、基本的には〝国の教育ローン〟一択で良いと思います♪

住宅ローンや自動車ローンと同じように、この教育ローンにも審査がありますので、利用する際は絶対に早めに申請しておいた方が良いでしょう!

奨学金制度と同様に、大学受験前でも申し込み可能ですので、前もって準備をしておくことをオススメします♪

教育ローンの概要

では、国の教育ローンにはどのような特徴があるのか、その概要を紹介したいと思います。

| 機関 | 日本政策金融公庫 |

| 借入限度額 | 学生1人につき350万円 |

| 金利 | 1.70%※1 |

| 借入条件 | 子供の人数、所得によって変わる |

| 返済期間 | 最大15年以内※2 |

※1 母子・父子家庭などの家庭環境や、世帯年収などによっては金利が低く(安く)なる可能性あり

※2 ※1と同様に借入希望者の環境によって返済期間も変わる可能性あり

民間金融機関の教育ローン

次に、民間金融機関の教育ローンについて、その概要を国の教育ローンと比較してみました!

|

機関名

|

融資限度額

|

借入方法

|

金利 |

返済期間

|

|

| 固定 | 変動 | ||||

| 日本政策金融公庫 | 350万円 | 一括 | 1.70% | ー | 15年 |

| みずほ銀行 | 300万円 | 一括 | 4.20% | 3.475% | 10年 |

| 三菱UFJ銀行 | 500万円 | 一括 | ー | 3.975% | 10年 |

| 三井住友銀行 | 300万円 | 一括 | ー | 3.475% | 10年 |

| JAバンク | 1000万円 | 一括 | 地域で異なる | 15年 | |

| 労働金庫 | 1000万円 | 一括 | 1.98% | 2.400% | 20年 |

| SBIネット銀行 | 1000万円 | 一括 | ー | 3.975% | 15年 |

| イオン銀行 | 500万円 | 一括 | ー | 3.800% | 15年 |

| 楽天銀行 | 500万円 | 一括 | 3.90% | 3.214% | 14年 |

この表からも、教育ローンは国の教育ローン1択であると言われていることが納得できると思います!

ぜひ参考にしてみてください♪